(art. 40 à 51.1 de la LNT)

Toute personne salariée qui effectue un travail, à la demande ou avec l’accord formel ou tacite de son employeur, a droit à un salaire. Le salaire inclut tous les avantages ayant une valeur pécuniaire (monétaire) et qui découlent du travail de la personne salariée :

- la rémunération (à l’heure, hebdomadaire, annuelle, à la pièce) ;

- les primes, bonus et récompenses qui ont un lien avec le rendement ou la productivité ;

- les commissions ;

- les indemnités de congé, de vacances, de maladie ;

- les congés mobiles.

Ne font pas partie du salaire :

- les cotisations à un fonds de pension ;

- les primes d’assurances collectives ;

- les indemnités de la section santé et sécurité de la Commission des normes, de l'équité, de la santé et de la sécurité du travail (CNESST) (anciennement CSST) ;

- le logement fourni au concierge d’un immeuble, incluant les frais de téléphone, d’électricité ou de chauffage.

La Loi sur les normes du travail prévoit que les personnes salariées ont le droit de recevoir, en contrepartie du travail effectué, au moins le salaire minimum fixé par règlement par le gouvernement, quel que soit le mode de paiement fixé par l’employeur (à l’heure, à la pièce, au rendement, etc.). De même, si on vous paye un montant fixe à la semaine ou à l’année, vous devez recevoir au moins l’équivalent du salaire minimum pour chacune des heures exigées par votre travail.

Bien sûr, vous pouvez négocier pour obtenir un taux de salaire plus élevé que le seuil minimal prévu dans la loi! Sachez cependant que la loi n’oblige pas votre employeur à hausser régulièrement votre salaire.

Sachez aussi que la loi ne prévoit aucune augmentation ou prime pour le travail de nuit, de soir, de fin de semaine ou en région éloignée ou isolée. Vous pouvez toutefois négocier de telles primes avec votre employeur.

2.1 Le salaire minimum

(Art. 3 À 4.1 du règlement sur les normes du travail)

Les taux du salaire minimum sont sujets à changement. Pour vérifier les taux actuels, consultez le site web de la Commission des normes, de l’équité, de la santé et de la sécurité du travail (CNESST) : www.cnesst.gouv.qc.ca/fr/conditions-travail/salaire-paye/salaire/salaire-minimum

Attention ! Aucun employeur ne peut vous obliger, pour quelque raison que ce soit, à travailler gratuitement ou pour un salaire inférieur au salaire minimum établi par le gouvernement. Si vous avez accepté, verbalement ou par écrit, de travailler à des conditions moindres que celles prévues dans la loi, vous avez quand même le droit d’exercer des recours auprès de la Commission des normes, de l’équité, de la santé et de la sécurité du travail pour faire respecter la loi.

L’employeur n’est pas obligé de verser le salaire minimum ci-dessus mentionné si vous êtes :

- une étudiante ou un étudiant à l’emploi d’un organisme sans but lucratif et à vocation sociale ou communautaire, tels une colonie de vacances ou un organisme de loisirs;

- un ou une athlète dont l’appartenance à une équipe sportive est conditionnelle à la poursuite d’un programme de formation scolaire;

- une ou un stagiaire dans le cadre d’une formation professionnelle reconnue par une loi;

- une personne entièrement rémunérée à commission, qui exerce une activité à caractère commercial en dehors de l’établissement et dont les heures de travail sont incontrôlables;

- une personne affectée exclusivement à des opérations non mécanisées reliées à la cueillette de framboises ou de fraises. Un règlement établit toutefois un taux minimum au rendement basé sur le poids des fruits cueillis et qui varie selon le type de fruits. Ce règlement précise cependant que cette personne aura droit au taux général du salaire minimum si elle ne réussit pas à l’atteindre pour des motifs hors de son contrôle et liés à l’état des champs ou des fruits.

Depuis le 1er mai 2018, les taux au rendement pour les cueilleuses ou cueilleurs de fraises ou de framboises sont les suivants :

* 3,56 $ du kilo pour la cueillette de framboises; 3,71$ à partir du 1er mai 2019

* 0,95 $ du kilo pour la cueillette de fraises; 0,99 $ à partir du 1er mai 2019.

Si vous n’avez pas droit au salaire minimum, mais que vous avez droit aux indemnités pour les congés fériés, les vacances ou autres, ces indemnités seront calculées en fonction du salaire qui a été fixé avec votre employeur.

Les personnes salariées à pourboire, on l’a vu plus haut, ont droit à un salaire minimum inférieur au taux général du salaire minimum (voir « Les taux en vigueur »). Pour que l’on vous considère comme une personne salariée à pourboire, deux conditions doivent être remplies :

Premièrement, vous devez recevoir habituellement des pourboires. Il faut donc vérifier s’il est d’usage, dans votre emploi, de recevoir des pourboires, même si vous n’en recevez que très peu et de manière irrégulière.

Deuxièmement, vous devez travailler dans l’un ou l’autre des endroits suivants:

- un établissement qui offre en échange de paiement de l’hébergement à des touristes, par exemple un hôtel ou une auberge, y compris un établissement de camping;

- un local où des boissons alcooliques sont vendues pour consommation sur place, par exemple un bar ou un café;

- une entreprise qui vend, livre ou sert des repas pour consommation à l’extérieur;

- un restaurant, sauf s’il s’agit d’un lieu où l’activité principale consiste à fournir des services de restauration à des clients qui commandent ou choisissent les produits à un comptoir de service et qui paient avant de manger (fast food).

Donc, si vous recevez habituellement des pourboires mais que vous travaillez à un endroit autre que ceux mentionnés ci-dessus (si vous êtes pompiste, guide touristique par exemple) ou si vous travaillez dans un commerce à restauration rapide (fast food), la Loi sur les normes du travail ne vous considère pas comme une personne salariée à pourboire. Vous avez alors droit au taux général du salaire minimum en sus de vos pourboires.

**Attention ! Le fait de ne pas être une personne salariée à pourboire au sens de la Loi sur les normes du travail ne vous dégage pas de l’obligation de déclarer vos pourboires à l’impôt (voir la section 2.2 « Les pourboires »).

Si on vous paye à commission et si vos heures de travail sont contrôlables, vous avez le droit de recevoir au moins le salaire minimum pour chacune de ces heures. Toute combinaison de votre salaire de base et de vos commissions doit équivaloir au moins au salaire minimum.

Vos heures de travail sont contrôlables :

- si vous travaillez à l’intérieur d’un établissement ou

- si vous travaillez hors de l’établissement, mais que votre employeur a la possibilité (même s’il ne le fait pas) de vérifier votre horaire de travail, à l’aide, par exemple, de la signature de reçus de livraison, de l’enregistrement de vos heures de départ et d’arrivée, de fiches de temps que vous remplissez, etc.

Vous devriez tenir un registre quotidien du travail effectué, des lieux du travail, du temps requis, des personnes qui en sont témoins à titre d’élément de preuve en cas de mésentente avec l’employeur.

Si vous travaillez au rendement ou à la pièce, en usine ou à domicile, vous devez recevoir un taux assez élevé pour que votre salaire horaire corresponde au moins au salaire minimum.

Conservez un registre quotidien du travail effectué, du temps requis et des numéros de série des pièces terminées, comme élément de preuve en cas de mésentente avec votre employeur.

Aucun avantage ne doit être compris dans le calcul du salaire minimum ni en être déduit, qu’il s’agisse d’espace de stationnement, de l’usage d’une automobile (même si elle est fournie par l’employeur), d’un logement, de frais de transport, de voyages, etc.

Par contre, si vous gagnez plus que le salaire minimum, l’employeur pourra tenir compte de la valeur de ces avantages dans le calcul du salaire qu’il vous donne, mais seulement pour la partie de votre salaire qui dépasse le salaire minimum.

Si vos conditions de travail vous obligent à vous loger ou à prendre vos repas à l’établissement de votre employeur ou à sa résidence, le montant maximum que celui-ci peut exiger au 1er mai 2015 est de :

• un montant maximum de 2,10 $ par repas jusqu’à concurrence de 27,30 $ par semaine;

• un montant maximum de 26,25 $ par semaine pour une chambre;

• un montant maximum de 31,50 $ par semaine pour un logement lorsque la chambre héberge 5 salariés ou plus;

• un montant maximum de 47,24 $ par semaine pour un logement lorsque la chambre héberge 4 salariés ou moins.

Chaque personne salariée hébergée doit disposer d’un lit et d’une commode, de l’accès à une toilette et à une douche ou à un bain. Chaque personne salariée hébergée dans un logement doit aussi avoir accès à une laveuse et à une sécheuse, ainsi qu’à une cuisine qui doit être équipée d’un réfrigérateur, d’une cuisinière et d’un four à micro-ondes. Aucuns autres frais liés à l’hébergement ne peuvent être exigés de la personne salariée, par exemple pour l’accès à une cuisine, à un salon ou à toute autre pièce.

Cela s’applique à toutes les personnes protégées par la LNT et ses règlements, y compris les travailleuses et travailleurs de la restauration.

N’oubliez pas que le gouvernement peut décider de modifier ces montants. En cas de doute, prenez contact avec Au bas de l’échelle ou la Commission des normes, de l’équité, de la santé et de la sécurité du travail.

*Attention ! Un employeur ne peut pas exiger de frais pour chambre et pension des domestiques qui logent ou prennent leurs repas à sa résidence (art. 51. 0.1).

Définition de domestique

Personne employée par une personne physique (c.-à-d. un particulier par opposition à une entreprise) dont la fonction principale est d’effectuer des travaux ménagers dans le logement de cette personne, y compris celle qui garde ou prend soin d’un enfant, d’une personne malade, handicapée ou âgée, mais qui effectue également des travaux ménagers qui ne sont pas directement reliés aux besoins immédiats de la personne gardée. Si cette personne employée n’effectue que des travaux ménagers reliés directement aux besoins de la personne gardée, elle est alors considérée comme une gardienne ou un gardien de personnes et son employeur peut alors demander le paiement du montant maximum permis pour chambre et pension.

Si vous résidez dans l’immeuble dont vous êtes la ou le concierge, vous avez droit à la protection offerte par la Loi sur les normes du travail. Votre employeur ne peut pas considérer que le logement que vous occupez (gratuitement ou à loyer réduit) constitue une partie de votre salaire. Vous avez donc le droit de recevoir au moins le salaire minimum pour chaque heure travaillée. Pour vous protéger, tenez un registre quotidien des heures de travail effectuées, des dates, des tâches accomplies, des visites de votre employeur, etc. (voir la section 3.6 « La présence au travail »).

Attention! Si vous êtes victime d’un congédiement à la suite duquel l’employeur vous expulsé de votre logement, sachez que le Code civil du Québec (art.1976) stipule que l’employeur peut résilier le bail en donnant un avis d’un mois, à moins d’indication contraire dans le contrat de travail. Il en va de même si vous désirez résilier votre bail en mettant fin au contrat. Il faut donc lire attentivement votre contrat de travail pour voir ce qui est prévu pour la résiliation du bail en cas de rupture du lien d’emploi. Si rien n’est précisé, vous avez droit à un avis d’un mois.

Si vous travaillez dans un immeuble où vous n’habitez pas et que vous effectuez des tâches comme le lavage de murs ou de planchers, l’époussetage, le balayage, etc., il est fort probable que le Décret de l’entretien d’édifices publics établisse vos conditions de travail. Contactez le Comité paritaire de l’entretien d’édifices publics pour savoir si c’est votre cas.

2.2 Les pourboires

(Art. 50 À 50.2)

Le contenu de cette section s’applique à toutes les personnes qui reçoivent des pourboires, et non seulement à celles qui répondent à la définition restrictive des personnes salariées à pourboire servant à déterminer quel taux du salaire minimum s’applique.

Le pourboire est une gratification, une récompense attribuée volontairement par la cliente ou le client aux personnes salariées qui l’ont servi. Il appartient en propre à ces personnes et n’entre donc pas dans le calcul du salaire minimum versé par l’employeur.

Si c’est l’employeur qui perçoit le pourboire, il ne peut pas le conserver à son profit. Il doit le remettre entièrement à la personne qui a rendu le service. Dans le cas où l’employeur fait du service aux tables, il peut garder les pourboires qui sont remis par les clientes et clients qu’il a servis. On ne parle pas ici des situations où l’employeur donne un coup de main aux serveuses et serveurs, mais plutôt des situations où l’employeur assume réellement le service d’une ou de plusieurs tables.

La loi précise que le mot pourboire comprend les frais de service ajoutés à la facture. Il ne faut pas confondre frais de service et frais d’administration, ces derniers pouvant apparaître, par exemple, sur la facture d’un banquet. Les frais d’administration doivent clairement apparaître sur la facture si l’employeur veut les retenir. Si vous croyez que votre employeur s’approprie les frais de service qui devraient vous revenir en les camouflant ou en les intégrant dans des « frais d’administration », vous pouvez porter plainte à la Commission des normes, de l'équité, de la santé et de la sécurité du travail. L’employeur aura alors le fardeau de la preuve. Votre employeur ne peut pas non plus exiger de vous faire payer des frais, quels qu’ils soient, reliés à l’utilisation d’une carte de crédit. Cette interdiction vise également la proportion des frais attribuables aux pourboires.

L’employeur ne peut pas imposer un partage des pourboires entre les travailleuses et travailleurs. Seules les personnes salariées qui ont droit aux pourboires et qui ont rendu le service peuvent décider d’une entente (appelée aussi « convention ») de partage des pourboires. Cette entente doit résulter de leur consentement libre et volontaire et elle peut être écrite ou verbale. Elle peut aussi prévoir qu’une partie des pourboires sera redistribuée à d’autres membres du personnel (par exemple, les hôtesses ou les aides serveurs aussi appelés « bus boys »), si tel est le souhait de celles et ceux qui rendent le service et qui reçoivent les pourboires.

Rappelons à nouveau que l’employeur ne peut exiger des serveuses et serveurs qu’ils donnent une partie de leurs pourboires, par exemple au cuisinier, puisqu’il ne peut intervenir de quelque manière que ce soit dans l’établissement d’une convention de partage des pourboires. Cependant, cela ne l’empêche pas de gérer le partage des pourboires, à la demande des travailleuses et travailleurs.

Si l’employeur assume réellement le service d’une ou de plusieurs tables et qu’il reçoit ainsi des pourboires, il devra respecter l’entente de partage des pourboires établie par les personnes salariées, en redistribuant, par exemple, une partie de ses pourboires aux aides serveurs, si tel est le contenu de l’entente.

Lorsqu’une convention de partage des pourboires établie par les travailleuses et travailleurs est en vigueur et que l’employeur doit embaucher du nouveau personnel, il devrait alors aviser ces personnes de l’existence et de la teneur de cette convention. L’adhésion à la convention existante peut constituer, sauf abus, une condition d’embauche. Par contre, si une personne salariée décide de se retirer d‘une convention de partage des pourboires et de ne pas respecter ses obligations, la Commission des normes, de l’équité, de la santé et de la sécurité du travail n’a pas le pouvoir de réclamer les sommes dues aux personnes concernées. Elles devront se tourner vers la Division des petites créances (voir le chapitre II).

*Attention ! Une personne salariée qui bénéficie d’une redistribution des pourboires (par exemple une hôtesse) ne devient pas automatiquement une personne soumise au taux du salaire minimum prévu pour les gens à pourboire.

Les lois fédérale et provinciale vous obligent à déclarer à l’impôt tous vos revenus, ce qui comprend à la fois votre salaire et vos pourboires. Si vous percevez des pourboires et que vous travaillez dans un établissement hôtelier, dans un bar ou dans un restaurant, le gouvernement du Québec vous oblige à remettre à votre employeur, à la fin de chaque période de paye, une « déclaration des pourboires » indiquant le total des pourboires reçus durant cette période, après en avoir soustrait la partie versée aux autres membres du personnel qui participent au service, le cas échéant (art. 1019.4 de la Loi sur les impôts). Pour ce faire, vous devriez utiliser le livret « Registre et déclaration des pourboires » fourni par Revenu Québec. Ce livret vous permet de noter les pourboires que vous avez déclarés à l’employeur.

Votre employeur déduira du total de votre salaire et des pourboires déclarés, l’impôt provincial et les cotisations au Régime de rentes du Québec, à l’assurance-emploi et au Régime québécois d’assurance parentale. Puisqu’il s’agit d’une particularité de la loi québécoise, il n’est pas obligé de déduire l’impôt fédéral sur les pourboires déclarés, mais l’obligation de déclarer annuellement au gouvernement fédéral tous vos revenus pour fins d’impôt demeure. Pour plus de renseignements à cet effet, consultez l’Agence du revenu du Canada.

*Attention ! Certains employeurs refusent d’appliquer la loi, notamment parce qu’ils doivent payer, sur la partie pourboires, des cotisations au Fonds des services de santé, à l’assurance-emploi, à la section santé et sécurité de la Commission des normes, de l’équité, de la santé et de la sécurité du travail, au Régime québécois d’assurance parentale, à la Régie des rentes du Québec et les autres cotisations d’employeur. Si votre employeur refuse vos déclarations écrites de pourboires, renseignez-vous auprès de Revenu Québec (de façon anonyme, au besoin) afin de connaître la façon de procéder pour respecter votre obligation de déclarer vos pourboires. En effet, l’obligation de déclarer vos pourboires demeure, malgré le refus de l’employeur de se conformer à la loi !

L’avantage de déclarer vos pourboires tient principalement dans le fait que le calcul des diverses indemnités auxquelles vous avez droit en vertu des lois se fait généralement sur la base de votre salaire et de vos pourboires déclarés à l’employeur. C’est le cas pour les prestations d’assurance-emploi, du Régime québécois d’assurance parentale et pour les indemnités prévues par la Loi sur les normes du travail, dont :

- l’indemnité de présence (art. 58);

- l’indemnité pour congés fériés (art. 62 et Loi sur la fête nationale);

- l’indemnité de vacances (art. 74 et 76);

- l’indemnité de congé pour décès ou funérailles (art. 80);

- l’indemnité de congé pour mariage (art. 81);

- l’indemnité de congé pour naissance ou adoption (art. 81.1);

- l’indemnité de cessation d’emploi (art. 83) mais pas l’indemnité de licenciement collectif.

Les personnes qui ne sont pas tenues par la Loi sur les impôts de déclarer leurs pourboires à l’employeur ne pourront pas l’obliger à inclure leurs pourboires dans le calcul des indemnités ci-dessus mentionnées, même si ces pourboires doivent être déclarés à l’impôt. À l’inverse, le calcul des indemnités des personnes à qui l’employeur est tenu d’attribuer automatiquement des pourboires doit en tenir compte.

Voici d’autres exemples d’indemnités fort importantes calculées sur la base de votre salaire et de vos pourboires déclarés à l’employeur :

- indemnité en cas d’accident du travail ou de maladie professionnelle calculée par la section santé et sécurité de la Commission des normes, de l’équité de la santé et de la sécurité du travail (CNESST);

- indemnité en cas d’accident de la route calculée par la Société de l’assurance automobile du Québec (SAAQ);

- prestation de retraite telle que calculée par la Régie des rentes du Québec (RRQ).

Pour plus d’information concernant la déclaration des pourboires, consultez Revenu Québec.

2.3 Le paiement du salaire

(Art. 42 À 49)

La Loi sur les normes du travail ne précise pas quel mode de paiement doit être utilisé par l’employeur. Celui-ci peut donc décider de vous payer selon un taux horaire ou sur la base d’un salaire annuel ou à la semaine. Il peut aussi décider de vous payer à la pièce, à commission, au rendement ou selon un mélange de salaire horaire et autre. Si l’employeur ne le précise pas oralement ou par écrit, votre salaire sera considéré comme un salaire horaire.

La LNT prévoit cependant que votre salaire doit être payé en espèces ou par chèque encaissable dans les deux jours ouvrables suivant sa réception. L’employeur peut également payer le salarié par virement bancaire sans qu’une convention écrite ou un décret le prévoie.

Sauf dans le cas de virement bancaire, votre salaire doit vous être remis en mains propres, un jour ouvrable, sur les lieux du travail. Il peut aussi être expédié par la poste ou être remis à quelqu’un d’autre si vous en faites la demande par écrit.

Dans tous les cas, votre salaire doit vous être payé à intervalles réguliers qui ne peuvent dépasser 16 jours. Cependant, les heures supplémentaires ou les primes auxquelles vous avez droit peuvent être payées lors du versement subséquent de votre paye. Si votre jour habituel de paye coïncide avec un congé férié, votre salaire doit vous être versé le jour ouvrable qui précède ce congé.

Par ailleurs, votre intervalle de paye pourrait être d’un mois s’il s’agit de votre première paye, si vous avez le statut de cadre ou si vous êtes une travailleuse ou un travailleur dépendant (voir la section 1 « Application »

**Définition de cadre

Le terme « cadre » n’est pas défini dans la Loi sur les normes du travail. Il fait référence à une personne salariée qui occupe une fonction de direction, qui possède donc un pouvoir décisionnel et qui agit à titre de représentante de l’employeur dans ses rapports avec les autres personnes salariées. Les principaux critères qui sont utilisés pour déterminer le statut de cadre sont généralement reliés aux pouvoirs détenus par cette personne, comme par exemple:

- engager et congédier;

- établir des conditions de travail;

- donner des ordres, contrôler et surveiller;

- imposer des mesures disciplinaires;

- participer aux réunions administratives, aux décisions, à l’élaboration de politiques;

- organiser le travail du personnel et décider des heures supplémentaires;

- participer à l’évaluation du personnel;

- répartir ses propres heures de travail et avoir de la latitude et de l’autonomie dans l’exercice de ses fonctions;

- signer des chèques et autres documents;

- déléguer du travail;

- porter la responsabilité d’un secteur, ou de l’établissement (ouverture-fermeture).

Il ne suffit pas, bien sûr, de répondre à un seul critère pour avoir le statut de cadre. Le seul fait que l’on qualifie une personne de cadre ne fait pas non plus en sorte qu’elle le soit selon la LNT, mais peut tout au plus servir d’indice servant à établir son statut. Il faut plutôt évaluer l’ensemble de ces critères et, par le fait même, l’ensemble des pouvoirs détenus par la personne.

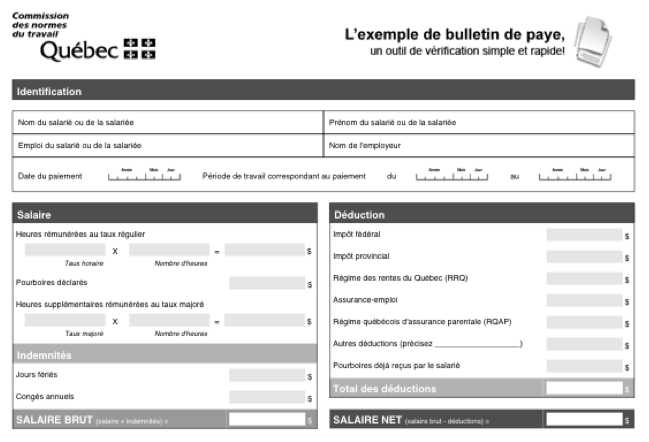

En plus de votre salaire, votre employeur doit vous remettre un bulletin de paye qui vous permet de comprendre et de vérifier tous les calculs qui ont servi à déterminer votre salaire. De façon générale, votre bulletin de paye devrait contenir les informations suivantes :

Le bulletin de paye devrait aussi indiquer, s’il y a lieu, le montant des primes, des indemnités, des allocations ou des commissions versées, ainsi que vos cotisations au régime enregistré de retraite de l’employeur ou au régime d’assurance collective.

Sachez enfin que votre employeur ne peut exiger aucune signature à la remise de votre salaire, sauf pour démontrer que la somme qu’il vous remet correspond au montant inscrit sur votre bulletin de paye.

*Attention ! Conservez vos bulletins de paye pendant au moins deux ans. Il est aussi très utile d’écrire chaque jour les heures travaillées, les commissions et les pourboires gagnés dans un carnet qui sera conservé précieusement. Ce carnet pourra servir de preuve si vous devez réclamer des sommes dues. C’est encore plus important pour les personnes qui ont des horaires de travail irréguliers et qui ne remplissent pas toujours les mêmes tâches. Vous pourrez ainsi vérifier si votre bulletin de paye est exact et complet et ce carnet pourra être utilisé comme preuve si vous devez réclamer des sommes dues. Si vous faites des heures supplémentaires, vous devriez inscrire les raisons pour lesquelles vous avez dû les faire et le nom des personnes qui peuvent témoigner que vous les avez effectivement travaillées. Pour vous aider à tenir le compte de vos heures travaillées, la Commission des normes, de l’équité, de la santé et de la sécurité du travail (CNESST) fournit un carnet intitulé « Noter les heures de travail, c’est important! ». La CNESST met aussi à votre disposition un outil en ligne « MaPaye » qui permet de calculer ses heures, et pour plus d’un emploi (www.cnesst.gouv.qc.ca).

2.4 Les retenues sur le salaire et les dépenses liées au travail

(Art. 49, 50.1, 85, 85.1 et 85.2)

Votre employeur peut déduire de votre salaire, sans votre consentement, des sommes prévues par une loi, un règlement, une ordonnance du tribunal, une convention collective, un décret ou un régime complémentaire de retraite à adhésion obligatoire. C’est ce qu’on appelle les « déductions obligatoires ». L’employeur peut aussi retenir sur votre paye un montant que vous lui devez s’il s’agit d’une compensation légale.

Pour être considérée comme telle, la dette doit remplir trois conditions :

- elle doit être admise et certaine ;

- elle doit être liquide, c’est-à-dire que le montant exact de la dette doit être connu des parties ;

- elle doit être exigible, par exemple une dette qu’on ne devait rembourser que le 1er juillet 2011 n’est pas exigible avant cette date.

Pour effectuer toute autre retenue sur votre salaire, votre employeur doit obtenir votre consentement écrit, pour une fin spécifique indiquée dans cet écrit. Vous devez, par exemple, être en mesure de connaître la raison de la retenue, son montant, sa durée, sa fréquence, etc. C’est ce qu’on appelle les « déductions par consentement ».

- Exemples de déductions obligatoires : impôt fédéral, impôt provincial, régime des rentes, assurance-emploi, cotisation du syndicat ou du comité paritaire, etc.

- Exemples de déductions par consentement : fonds social (pour les fêtes de Noël, par exemple), dons consentis à un organisme de charité, cotisations à un régime d’assurance collective, régime de retraite à adhésion non obligatoire, etc.

Malgré ce que peut laisser entendre l’expression « par consentement », vous n’avez pas toujours le choix de donner ou non votre consentement pour les déductions concernant un régime d’assurance collective. L’adhésion à certains régimes est obligatoire et constitue dans les faits une condition d’embauche, même si on vous fait signer par la suite un formulaire de consentement. De plus, la Loi sur l’assurance médicaments vous oblige à adhérer au régime d’assurance collective offert par l’employeur, du moins pour le volet « assurance médicaments » de cette assurance collective, sauf si vous disposez déjà d’une telle protection.

Vous pouvez en tout temps révoquer votre consentement en faisant parvenir un avis écrit à votre employeur (conservez-en une copie), sauf lorsqu’elle concerne un régime d’assurance collective ou un régime complémentaire de retraite.

Si votre employeur retient une somme d’argent sur votre salaire illégalement, vous pouvez déposer une plainte à la Commission des normes, de l’équité, de la santé et de la sécurité du travail (CNESST).

Votre employeur ne peut exiger de vous faire payer des frais, quels qu’ils soient, reliés à l’utilisation d’une carte de crédit par la clientèle. Cette interdiction inclut la proportion des frais attribuables aux pourboires.

Si votre employeur rend obligatoire le port d’un vêtement particulier et qu’il vous paye au salaire minimum, il doit vous fournir ce vêtement gratuitement. De plus, il lui est interdit d’exiger, pour l’achat, l’usage ou l’entretien d’un vêtement particulier, des frais qui auraient pour effet de faire baisser votre salaire au-dessous du salaire minimum.

Pour les personnes salariées à pourboire, le salaire minimum se calcule sur le salaire horaire augmenté des pourboires déclarés. Si vous gagnez plus que le taux général du salaire minimum, votre employeur ne peut pas réclamer les sommes qui auraient pour effet de faire baisser votre salaire au-dessous du salaire minimum général, et ceci est également valable pour les gens à pourboire. Si l’employeur peut exiger une somme d’argent, il ne peut la déduire directement de votre paye sans votre consentement écrit.

Si l’employeur exige le port d’un vêtement particulier qui a pour effet d’identifier la travailleuse ou le travailleur comme faisant partie de son personnel (par exemple un vêtement qui présente le logo ou le nom de l’établissement), l’employeur doit le fournir gratuitement, peu importe le salaire versé à cette personne. L’employeur ne peut pas non plus exiger de son personnel salarié l’achat de vêtements ou d’accessoires dont il fait le commerce.

Si vous recevez le salaire minimum, votre employeur doit vous fournir gratuitement le matériel, l’équipement, les matières premières ou les marchandises qu’il rend obligatoires pour l’exécution de votre travail. Si vous gagnez plus que le salaire minimum, votre employeur ne peut exiger une somme d’argent pour l’achat, l’usage ou l’entretien de ce matériel, s’il en résulte que ces frais feraient baisser votre salaire au-dessous du salaire minimum. Par contre, l’employeur n’a pas à vous rembourser le coût de l’équipement que vous possédiez déjà au moment de l’embauche, mais il devra en rembourser les frais d’usage ou d’entretien si ces dépenses font en sorte que vous recevrez moins que le salaire minimum.

Votre employeur ne peut exiger une somme d’argent pour payer des frais reliés aux opérations et aux charges sociales de son entreprise. Il ne peut, par exemple, retenir sur votre salaire ou exiger de votre part une somme d’argent pour couvrir certaines pertes qui sont jugées faire partie des frais d’opération, telles que :

- le remplacement de la vaisselle cassée dans un restaurant;

- les paiements effectués à l’aide de cartes de crédit volées;

- les paiements faits avec des chèques sans provision;

- les pertes d’inventaire dues au vol à l’étalage ou à toute autre raison;

- les factures impayées;

- les déficits de caisse, sauf si vous êtes la seule personne à y avoir accès.

L’employeur ne peut pas non plus vous faire payer le coût d’un permis de travail obligatoire lié à votre employeur.

Votre employeur est tenu de vous rembourser les frais raisonnables engagés lorsque, à sa demande, vous avez effectué un déplacement ou suivi une formation (transport, hébergement, repas, coût de la formation, etc.). C’est l’employeur qui doit établir le cadre raisonnable de vos dépenses. Il peut établir des règles ou des directives à cet effet mais elles devront être raisonnables. Il peut vous obliger à rembourser des frais pour des formations que vous avez demandées et que vous avez accepté verbalement ou par écrit de rembourser.

2.5 Les disparités de traitement

(Art. 41.1 ET 87.1 à 87.3)

Un employeur ne peut vous accorder un taux de salaire inférieur à celui consenti aux autres membres du personnel qui effectuent les mêmes tâches dans le même établissement, pour le seul motif que vous travaillez habituellement moins d’heures par semaine. Autrement dit, si vous accomplissez les mêmes tâches qu’une personne qui effectue plus d’heures de travail que vous, on ne peut vous verser un salaire horaire inférieur au sien pour la seule raison que vous travaillez moins d’heures.

Cependant, cette protection ne s’applique pas si vous gagnez plus de deux fois le taux du salaire minimum. De plus, il est permis qu’une personne employée à temps plein reçoive un salaire plus élevé si d’autres raisons légitimes expliquent cette différence, par exemple, le fait qu’elle ait plus d’expérience, de qualification, d’ancienneté, etc.

La Loi sur les normes du travail interdit qu’une convention ou un décret accorde à une personne salariée des conditions de travail moins avantageuses que celles accordées à d’autres personnes salariées qui effectuent les mêmes tâches dans le même établissement, lorsque cette disparité de traitement est fondée uniquement sur la date d’embauche. D’autres motifs, comme l’ancienneté, la durée de service, les qualifications, l’expérience, etc., peuvent cependant justifier une disparité de traitement. Seules les normes suivantes sont visées par cette interdiction:

- le salaire;

- la durée du travail, incluant l’obligation d’être disponible au-delà de l’horaire normal de travail;

- les jours fériés, chômés et payés;

- les congés annuels payés;

- les périodes de repos;

- les absences pour maladie, accident ou acte criminel;

- les absences et les congés pour raisons familiales ou parentales;

- l’avis de cessation d’emploi ou de mise à pied et le certificat de travail;

- le paiement de certains vêtements de travail, de matériel ou d’équipement, de certains frais de déplacement et de formation, ou de frais reliés aux opérations et aux charges sociales de l’entreprise.

Pour établir une disparité de traitement, il faut pouvoir comparer ses conditions avec celles d’autres personnes salariées qui effectuent les mêmes tâches. Cependant, on ne peut pas utiliser, comme base de comparaison :

a) les conditions de travail appliquées à une personne handicapée suite à un accommodement particulier;

b) les conditions de travail temporairement appliquées à une personne salariée suite à un reclassement, une rétrogradation, une fusion d’entreprises ou une réorganisation interne;

c) le salaire et les règles qui y sont reliées, lorsqu’ils sont appliqués temporairement pour éviter qu’une personne salariée ne soit désavantagée en raison de son intégration à un nouveau taux de salaire, à une échelle salariale dont l’amplitude a été modifiée ou à une nouvelle échelle, si :

- ce taux ou cette échelle de salaire est applicable à toutes les personnes salariées qui effectuent les mêmes tâches dans le même établissement (sous réserve des conditions a) et b));

- l’écart entre le salaire temporairement appliqué à la personne salariée et le taux ou l’échelle applicable à l’ensemble des personnes salariées se résorbe progressivement, à l’intérieur d’un délai raisonnable.

Si vous êtes victime d’une disparité de traitement illégale et qu’une convention collective s’applique à vous, vous avez le choix entre déposer un grief ou déposer une plainte pécuniaire à la Commission des normes, de l’équité, de la santé et de la sécurité du travail : c’est l’un ou l’autre.